Valor na Curva e Valor Marcado a Mercado (MtM)

O valor na curva de um título em uma data t qualquer, pode ser definido

como sendo o seu valor de compra corrigido pela taxa negociada até a data

t. No caso de um título que tenha fluxo de pagamentos determinado, o

valor na curva poderá ser calculado trazendo a valor presente (VP) o valor

de resgate (VR) do título, sob as condições de negociação.

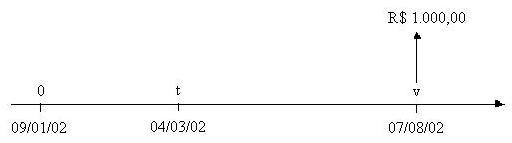

Como exemplo, considere um título público (uma LTN) com emissão em 09/01/02 e vencimento

em 07/08/02, negociada a uma taxa de  = 19, 33% a.a. (base 252d.u.).

= 19, 33% a.a. (base 252d.u.).

O fluxo deste título é dado por

Figura 1: Representação do fluxo de uma LTN

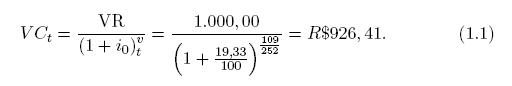

Desta forma, o valor na curva (VC) na data 04/03/02, para cada R$1.000,00

de emissão, será dado por

O valor a mercado (MtM) de um título corresponde ao valor de compra ou

de venda sob as expectativas do mercado. Para títulos que possuem alta

liquidez, como o caso de algumas ações, o valor a mercado será o próprio

preço negociado. Caso contrário, o valor a mercado poderá ser determinado

através de uma metodologia, tal que o valor estimado seja o mais próximo

possível da expectativa do mercado. A idéia é carregar o título até o seu

vencimento pelas taxas negociadas e trazer a valor presente pelas taxas de

mercado.

O valor a mercado (MtM) de um título corresponde ao valor de compra ou

de venda sob as expectativas do mercado. Para títulos que possuem alta

liquidez, como o caso de algumas ações, o valor a mercado será o próprio

preço negociado. Caso contrário, o valor a mercado poderá ser determinado

através de uma metodologia, tal que o valor estimado seja o mais próximo

possível da expectativa do mercado. A idéia é carregar o título até o seu

vencimento pelas taxas negociadas e trazer a valor presente pelas taxas de

mercado.

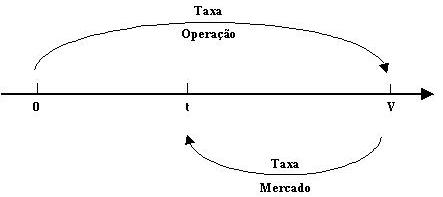

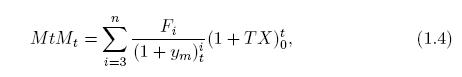

Generalizando, o valor a mercado de um título com prazo de

vencimento finito poderá ser estimado trazendo-se a valor presente o valor

de resgate, através de um fator de desconto obtido da curva de juros em

reais, como ilustra a figura 2.

Figura 2: Estrutura geral para o cálculo do valor a mercado (MtM)

Desta forma, o MtM em uma data t qualquer será dada por

em que  é o fator de desconto da taxa de juros em reais (taxa pré

fixada) para o período entre t e v. Note que o valor a mercado (MtM) e o

valor na curva (VC) são equivalentes ao valor presente (VP) do título. A

diferença básica é que no primeiro caso calcula-se o valor presente utilizando

a taxa a mercado na data de avaliação do título (data t), e no segundo caso

o valor presente é calculado utilizando a taxa de negociação do título (data

0).

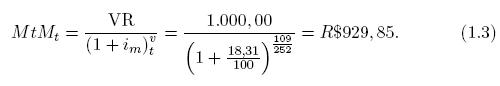

Considere a LTN exemplificada anteriormente, cujo fluxo é representado

pela figura 1. Dado que a taxa de juros em reais na data 04/03/02 seja de

18,31% a.a. (base 252 d.u.), o valor a mercado nesta data, para cada R$ 1.000,00

de emissão, será dado por

é o fator de desconto da taxa de juros em reais (taxa pré

fixada) para o período entre t e v. Note que o valor a mercado (MtM) e o

valor na curva (VC) são equivalentes ao valor presente (VP) do título. A

diferença básica é que no primeiro caso calcula-se o valor presente utilizando

a taxa a mercado na data de avaliação do título (data t), e no segundo caso

o valor presente é calculado utilizando a taxa de negociação do título (data

0).

Considere a LTN exemplificada anteriormente, cujo fluxo é representado

pela figura 1. Dado que a taxa de juros em reais na data 04/03/02 seja de

18,31% a.a. (base 252 d.u.), o valor a mercado nesta data, para cada R$ 1.000,00

de emissão, será dado por

Note que o valor a mercado da LTN é maior que o seu valor na curva, devido

a queda na taxa de juros em relação à data de emissão (09/01/02).

No caso de títulos pós fixados com fluxo de caixa determinado, como

ilustra a figura 3, o valor a mercado em uma data t poderá ser expresso

da forma

em que  é o fator

da taxa cupom de mercado entre a data atual t

e o vencimento de um fluxo i; e

é o fator

da taxa cupom de mercado entre a data atual t

e o vencimento de um fluxo i; e  é taxa do indexador acumulada

entre a data 0 e a data atual t. O valor a mercado do fluxo acima, também

poderá ser expresso da forma

é taxa do indexador acumulada

entre a data 0 e a data atual t. O valor a mercado do fluxo acima, também

poderá ser expresso da forma

onde  é o valor a mercado de cada fluxo i.

é o valor a mercado de cada fluxo i.

Figura 3: Representação de um fluxo de caixa de um título

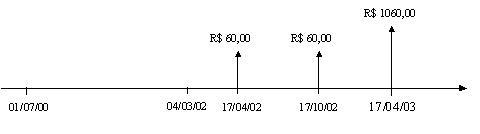

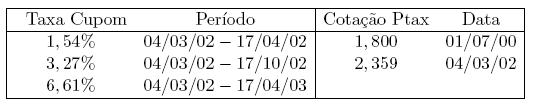

Como exemplo, considere uma NBC-E (outro título público) com emissão em 01/07/00 e

vencimento em 17/04/03, que paga variação cambial (PTax) mais juros

semestrais de 12% ao ano (juros simples) sobre o valor nominal de R$1.000,00. O fluxo deste título é dado por

Figura 4: Representação do fluxo de uma NBCE

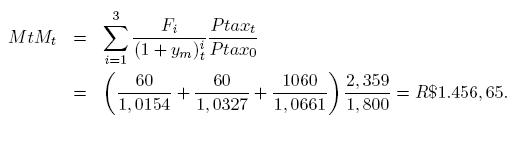

Dado que

o valor a mercado deste título na data atual 04/03/02 será

Note que a estimativa do valor a mercado de um título requer o conhecimento

das expectativas futuras das taxas de juros a mercado.